核心观点

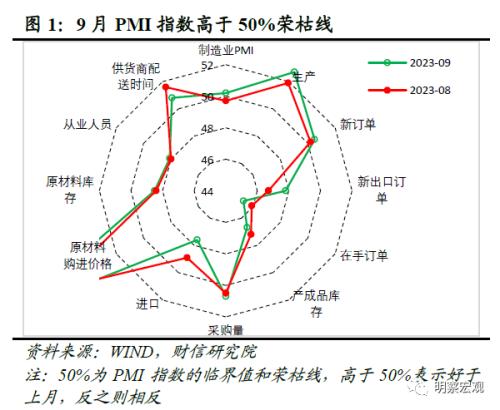

受系列稳增长政策加力显效、天气等季节性扰动消退以及企业去库步入尾声影响,9 月份制造业PMI提高0.5个百分点至50.2%,4月份以来首次升至扩张区间,经济恢复呈边际改善态势。

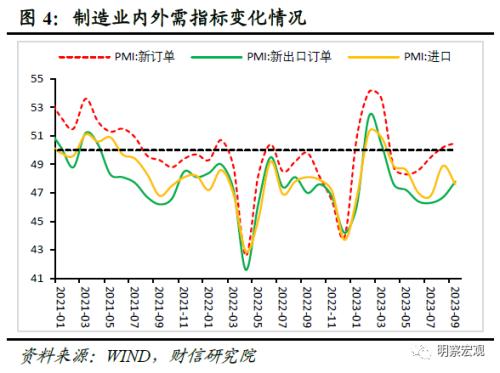

一、供需两端继续改善,生产好于需求。受稳增长政策加力显效、市场预期和需求逐步恢复、企业去库存制约减弱等因素影响,制造业供需两端指数均继续回升,且生产指数回升幅度持续高于代表需求的新订单指数,政策应继续加大对需求的刺激。从需求内部结构看,内外需恢复均对制造业需求形成支撑,上中下游行业景气度普遍回升。预计政策加力显效有利于巩固经济企稳回升基础,四季度制造业PMI有望在50%上下波动,但促民企、稳地产等政策效果有待观察,加之出口下行压力仍大,PMI持续回升仍面临较大不确定性。

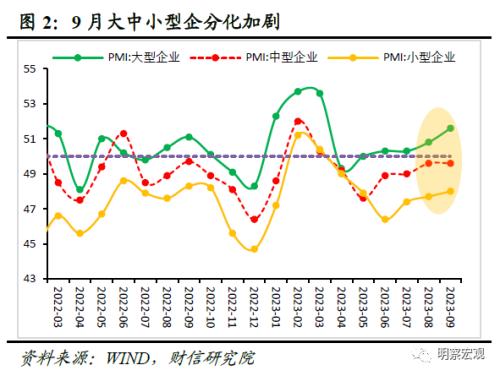

二、大中小型企业分化加剧,大型企业是制造业PMI回升主因。9月份大型、中型、小型企业PMI分别录得51.6%、49.6%和48.0%,高于上月0.8、0.0和0.3个百分点。稳增长政策对不同规模企业景气度均形成一定向上支撑,但对大型企业的提振作用更为明显。中小型企业PMI持续位于收缩区间,未来仍需政策加力提振。

三、预计9月PPI增长-2.3%左右,降幅继续收窄。受国际大宗商品价格上涨以及国内需求边际向好影响,9月原材料购进和出厂价格指数均边际回升,预计9月份PPI同比降幅收窄至-2.3%左右,未来降幅有望进一步收窄。

四、服务业PMI小幅回升,建筑业景气度回升至高景气区间。预计促消费政策和线下活动修复将支撑服务业PMI继续运行在扩张区间,但房地产市场持续低迷、居民部门就业-收入-消费循环尚不畅通,服务业PMI扩张幅度不宜高估。预计未来基建将继续发挥托底经济的作用,建筑业PMI将继续运行在50%临界值上方,但房地产政策效果仍待观察,短期地产需求低迷拖累或仍偏大。

事件:2023年9月份,中国制造业采购经理指数(PMI)为50.2%,比上月提高0.5个百分点;中国非制造业商务活动指数为51.7%,高于上月0.7个百分点;综合PMI产出指数为52.0%,较上月上升0.7个百分点。

正文

一、政策显效推动制造业PMI重回扩张区间,但大中小型企业分化加剧

受系列稳增长政策加力显效、天气等季节性扰动消退以及企业去库步入尾声影响,9月份制造业PMI提高0.5个百分点至50.2%,4月份以来首次升至扩张区间(见图1),经济恢复呈边际改善态势。

大型企业是制造业PMI回升主因,中小型企业PMI继续收缩。9月份大型企业PMI录得51.6%,较上月提高0.8个百分点,连续5个月高于临界值;中型、小型企业PMI分别录得49.6%和48.0%,持平于上月和比上月提高0.3个百分点,但均继续位于收缩区间,生产经营状况边际恶化。本月大、中、小型企业PMI分化有所加剧,大型企业环比回升幅度最高,是制造业PMI提高的主因,主要原因在于稳增长政策对大型企业的提振作用更为明显,而中小企业景气度仍面临民企预期不稳、地产出口需求下降的钳制,未来政策仍需在上述薄弱环节继续加力。

预计四季度PMI在50%上下波动,仍存一定不确定性。一是天气等季节性因素对工业生产的扰动趋于减弱;二是政策落地见效或继续加码,有利于PMI指数的稳定和提升;三是预计工业企业去库存步入尾声,对PMI指数的制约作用趋缓;四是民企、房地产市场等薄弱环节能够企稳仍存在较大不确定性,对PMI指数回升的持续性形成制约;五是面对地缘政治风险加大、海外通胀高企、加息累积滞后效应以及金融风险加快暴露等因素,预计未来海外需求下行压力仍大,出口下降或对制造业景气提升形成钳制效应。

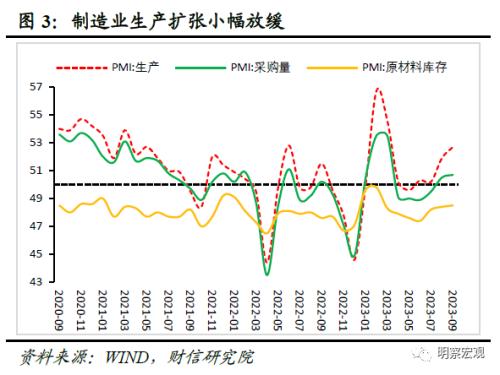

二、供需两端继续改善,但生产好于需求

从供给指标看,政策显效和天气扰动消退支撑制造业生产扩张加快。9月生产指数为52.7%,较上月提高0.8个百分点,连续4个月高于临界值(见图3),回升较多的原因有三:一是随着高温多雨天气影响逐渐消退,9月工业生产季节性回升,如2012-2022年9月份PMI生产指数均值较9月份提高0.3个百分点;二是受益于系列稳增长落地见效,国内需求边际改善对生产端的带动作用提高;三是受国际大宗商品价格上涨预期升温、企业去库存进入尾声影响,制造业PMI备货生产意愿增强。预计国内需求恢复、价格进入回升通道、工业企业去库存周期步入尾声等均将对工业生产形成一定支撑,但出口、地产需求恢复均具有较大不确定性,未来工业生产回升幅度不宜高估。

从需求指标看,内外需共同推动制造业需求回暖。9月新订单指数为50.5%,高于上月0.3个百分点,连续两个月高于临界值(见图4)。从驱动因素看,外需拖累减弱,内需恢复向好,内外需共同推动制造业需求趋稳。具体看,新出口订单提高1.1个百分点至47.8%,对国内总需求的拖累作用减弱,预计受海外主要发达经济体加息累积效应显现、金融风险持续发酵以及地缘政治关系紧张影响,未来出口订单对制造业需求或继续形成拖累。虽然本月新订单指数回升幅度低于出口订单指数,但前者高于临界值,后者低于临界值较多,说明国内订单指数高于50%,国内需求环比改善。分行业看,上中下游行业PMI指数环比均回升,政策加力提效对稳定实体信心、提振实体需求的作用明显。

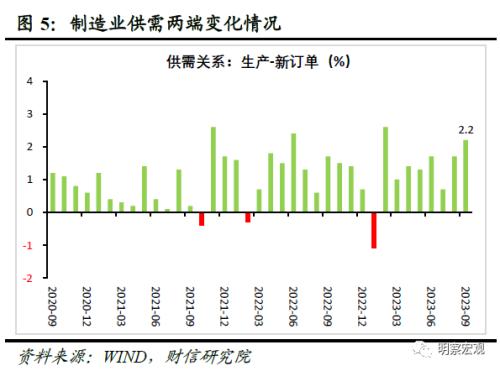

从供需指标看,供需正缺口边际回升,未来或降至低位运行。9月份供需指标均环比回升,但生产指数回升更多,导致制造业“生产和新订单指数差”由上月的1.7%扩大至2.3%,供需正缺口边际回升,表明政策加力和需求改善预期对生产的带动作用更强(见图5)。预计受益于一揽子扩内需、稳增长政策落地显效,未来供需衔接作用将有所增强,内需恢复将为生产稳定运行提供支撑,供需正缺口有望降至低位运行。

三、预计9月PPI约增长-2.3%,工业企业去库或已步入尾声

从价格指标看,预计9月PPI同比降幅收窄至-2.3%左右。受国际大宗商品价格上涨以及国内需求边际向好影响,9月PMI原材料购进价格和出厂价格指数分别录得59.4%和53.5%,分别较上月提高2.9和1.5个百分点。原材料购进价格指数回升幅度高于出厂价格,或指向中下游企业面临的成本压力依然较大。原材料购进价格指数扩张加快,预示9月工业生产者价格指数PPI环比上涨动力有所增强(见图6),预计9月PPI同比增长-2.3%左右。

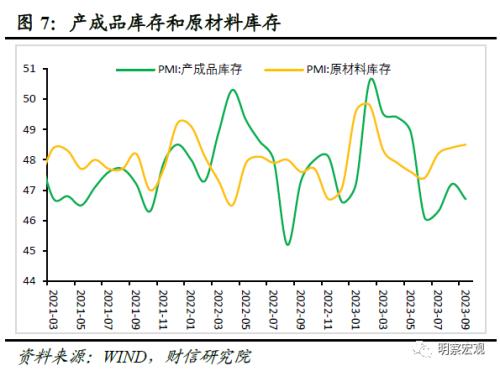

从库存指标看,工业企业去库存或已步入尾声。9月份原材料库存和产成品库存指数分别为48.5%和46.7%,分别较上月提高0.1和回落0.5个百分点(见图7)。本月原材料库存指数小幅回升,产成品库存边际回落:一是随着部分大宗商品价格上涨和政策加力带动需求恢复预期好转,上游企业囤积原材料的意愿有所增强;二是受需求边际恢复、企业销售加快影响,中下游企业库存有所消耗,加上企业需求尚未扭转,补库动力不足对下游库存也形成制约。展望未来几个月,政策加力显效和国内需求恢复将对企业库存形成一定的消耗,预计工业企业去库存周期已经进入尾声,但国内地产需求恢复仍面临一定的波折和不确定,加上外需放缓压力加大,国内总需求整体依然疲弱,短期企业或仍处于去库存周期。

四、服务业PMI小幅回升,建筑业景气度回升至高景气区间

9月非制造业商务活动指数为51.7%,高于上月0.7个百分点(见图8)。分行业看:

服务业PMI小幅回升。9月服务业PMI指数录得50.9%,较上月提高0.4个百分点,服务业扩张有所加快(见图8)。从行业看,暑期需求对服务业增长的拉动作用边际减弱,但包括运输、金融等生产性服务业明显反弹,是服务业PMI扩张加快的主因。从市场需求和预期看,服务业新订单指数持平于上月的47.4%,连续5个月处于收缩区间,居民收入恢复偏慢和房地产市场二次探底均继续对服务业需求形成一定拖累;同时业务活动预期指数录得58.1%,较上月提高0.3个百分点,预示着服务业企业预期较为乐观。预计促消费政策加码和线下消费场景恢复将对服务业景气度形成支撑,但房地产市场持续低迷、居民部门就业-收入-消费循环尚不畅通,未来服务业PMI有望继续高于临界值运行,但扩张幅度不宜高估。

建筑业景气度回升至高景气区间。9月建筑业PMI指数较上月提高2.4个百分点至56.2%(见图8),连续两个月提升,天气扰动消退和稳增长政策显效为主要支撑。从市场需求和预期看,建筑业新订单指数为50%,较上月提高1.5个百分点,专项债发行加快推动基建项目释放或是主要原因。业务活动预期指数提高1.5个百分点至61.8%,,政策密集出台的支撑作用较强。往后看,预计未来基建将继续发挥托底经济的作用,建筑业PMI有望继续运行在扩张区间,但房地产政策效果仍待观察,其持续低迷的拖累作用不容忽视。