文�翠鸟资本

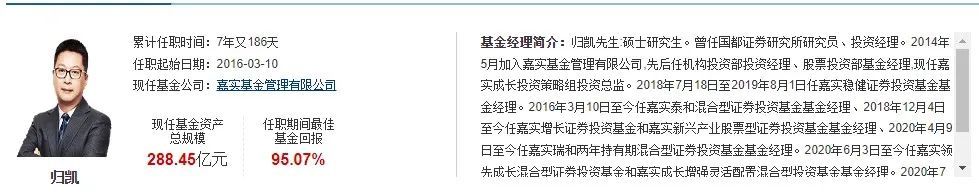

嘉实基金的“扛把子”、“头牌”之一,拥有长达16年投资经历的归凯,已经连续两年业绩处于低谷期,而这期间市场爆发了芯片、新能源、人工智能等热点行情。

归凯在嘉实基金内部的地位相当之高,并担任成长风格投资总监。

然而,归凯的产品净值表现,与频繁异动的板块“绝缘”。

这位明星基金手持嘉实基金的“传家宝”,业绩持续“开倒车”,这是为什么呢?

归凯是谁?

公开资料显示,归凯毕业于清华大学,早期曾经在国都证券担任传媒行业研究员,之后进入其自营投资部门担任基金经理。

2014年,归凯正式加盟嘉实基金――中国“老十家”公募,最初进入时,他担任机构投资部QFII专户投资经理一职。

这个职位看似不起眼,但相当有分量。

由于嘉实基金是中国最早一批受托管理海外大资金的机构,属于公募机构的“国际门面”,并安排归凯担任QFII投资经理,可见归凯作为“优质引进人才”的定位。

此后不到3年,归凯开始担任嘉实泰和基金的基金经理,可谓“更上一层楼”。

上述产品可谓嘉实基金的“传家宝”,是该公募自1999年初便成立的公募产品,在基金圈有“嘉实长子”之称。

据悉,“泰和”二字意喻天地间冲和之气的期望。

实际上,归凯在加盟嘉实之前,在券商自营部门的实盘投资仅仅有3年时间,但之后在嘉实基金内部得到火速提拔。

当时,公募机构普遍内部自主培养人才,或者从其他大型公募挖人,但归凯创造了非典型“升迁路径”。

既然操盘着“嘉实长子”,归凯自然就成为了这家公募的“扛把子”。

截至2023年6月末,归凯管理多只公募产品,总计受托规模达到288.45亿元人民币。

业绩“名落孙山”

归凯管理嘉实泰和,在2019年和2020年可谓赢得满堂彩,分别获得71.11%和70.6%的年度收益。

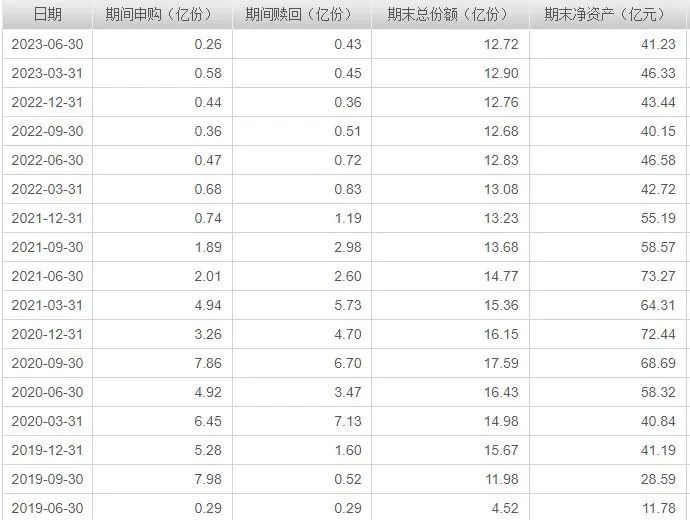

2021年二季度末,这只基金的资产规模曾达到73.27亿元,之后不断下滑,2023年二季度末缩水至41.23亿元。

规模缩水的背后是业绩的快速下滑。

2021年,抱团股解崩之年,归凯的跌幅甚至超过沪深300指数,不仅业绩告负,而且跑输大盘股。

到了2022年,全球局势突变,许多基金均净值大幅回撤,归凯也未幸免,全年以亏损18个点跨进2023年。

然而,这种跌势在今年并未收住。

截至今年9月8日,嘉实泰和的年内净值涨幅为-13.75%,同期沪深300指数涨幅为-3.4%。

归凯操盘的基金表现,不仅落后于大盘股指数,而且跑输了高达10个点。

可能投资者会感叹:还不如今年初申购沪深300ETF,也不至于亏这么多。

配置如何“解释”?

归凯在最新的基金中报透露:2023年上半年本基金在持仓结构总体稳定的情况下对板块内的个股做了一定优化,行业配置依次为科技、制造、医药和消费。

其中,科技板块主要新增了对受益于算力基础设施建设的通讯设备类个股的投资,医药板块增持了受益院内复苏的医疗器械个股,另外也对原有持仓中基本面扎实、但因市场风格原因表现不好的股票做了增持。

嘉实泰和的前五大重仓股依次为华测检测(300012)、广联达(002410)、国瓷材料(300285)、中兴通讯(000063)和迈瑞医疗(300760)。可以看出,归凯对高端制造和医疗公司的相关个股,给出了非常高的配置权重。

对比一季报的重仓股,归凯降低了一只股的权重――创业板公司中科创达(300496)。该机器人(300024)概念的公司2023年上半年净利润3.88亿,同比减少1.21%。

中科创达可谓归凯的“心水股”,2022年二季度和三季度,该公司位列嘉实泰和的第一大重仓股,这一年其余两个季度也位列前三大重仓股行列。

实际上,中科创达的业绩出现了翻车。2022年可谓一切正常,当年实现营业收入54.45亿元,同比增长31.96%,净利润7.69亿元,同比增长18.77%。谁知,转眼到了2023年,基本面就生变了。

可见,归凯的重仓思路出现了失误,也未察觉到这只高端制造股票的“突变”。

高点募资,基民吃亏

基金经理的募资时点,有时候会导致投资者受伤。

归凯就是一个典型例证。

目前归凯管理的绝大部分产品,成立时点均是2020年,也是上一轮指数型牛市期间。

以嘉实核心成长为例,目前累计净值仅有0.6572。

这意味着,这只成立三年的产品,目前依然在1元面值以下,首批投资者的本金浮亏比例高达35%。

很多股民“高买低卖”,公募基金经理照样也让基民掉进了这个“规律旋涡”。

本文首发于微信公众号:翠鸟资本。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。