据中国工程机械工业协会统计数据显示,2023年8月份,挖掘机主要制造企业销售各类挖掘机13105台,同比下降27.5%;其中国内5669台,同比下降37.7%;出口7436台,同比下降17.2%。8月份,装载机主要制造企业销售各类装载机7227台,同比下降17.9%;其中国内市场销量3703台,同比下降24.8%;出口销量3524台,同比下降9.06%。

兰格点评:

进入8月份,各地重大项目开工态势明显转强,项目开工数量以及投资力度呈现环比大幅好转,但部分区域依然受到天气因素的影响,室外施工项目进度呈现明显的区域差异化,国内工程机械“钢需”呈现回暖迹象,而外需市场呈现冷热不均的现象。

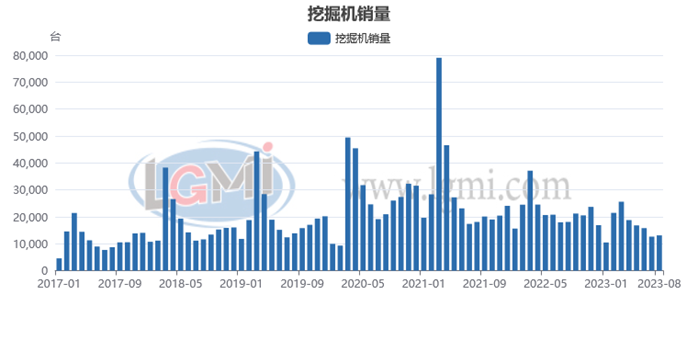

从挖掘机销量同比数据来看,已经连续9个月同比负增长,8月挖掘机销量同比降速较上月收窄2.2个百分点(详见图1);其中国内销量连续9个月同比负增长,8月同比降速较上月收窄7.0个百分点;而出口连续3个月同比负增长,同比下降17.2%,降速较上月扩大3.4个百分点。从单月国内挖掘机销量来看,8月国内挖掘机销量结束了连续4个月的环比下降态势,较上月上升10.9%,再次回升到了5500台以上的水平;同期挖掘机出口市场也维持在7500台以下的水平,单月出口销量环比下降0.8%,环比降速较上月收窄21.7个百分点。

图1

2017-2023年挖掘机销量

而同期,装载机销量连续6个月同比负增长,8月份装载机销量同比下降17.9%(详见图2);其中国内市场销量同比降幅较上月收窄了1.0个百分点;出口销量连续2个月负增长,同比下降9.06%,降幅较上月收窄了0.68个百分点。从单月国内装载机销量来看,8月份装载机国内销量也结束了连续4个月环比下滑态势,转而上升4.0%;同期装载机出口市场由弱转强,单月出口销量的占比再次回升到了48.8%的水平。

从挖掘机和装载机的销量数据表现来看,8月份挖掘机和装载机的外销占比分别维持在了56.7%和48.8%的水平,呈现冷热不均的现象;而国内工程机械行业呈现了明显的回暖迹象,整体工程机械行业销量开始呈现国内回暖国外分化的态势。

图2

2017-2023年装载机销量

从工程机械行业的需求端来看,基建和房地产是其主要的下游需求端。对于基建行业来说,专项债依然是推动基建投资的主要动力,根据财政重点工作安排,今年新增专项债券力争在9月底前基本发行完毕,用于项目建设的专项债券资金力争在10月底前使用完毕。据不完全统计,截至9月6日,年内地方政府新增专项债券发行1095只,规模达到30917.16亿元,从发行进度看,已发行新增专项债券规模占比全年限额(38000亿元)超81%。此外,8月份单月发行规模达到5945.77亿元,创年内新高。伴随季节性因素的消退,室外施工将迎来传统旺季,同时叠加专项债发行提速,基建投资增速有望筑底回升,重大项目开工和在施进度将得到有效资金保障,从而使得旺季的基建“钢需”依然值得期待。

而对于房地产行业来说,8月底以来,央行再次引爆地产行业,出台了调整存量住房贷款利率、降低最低首付比例、“认房不认贷”等方面实质性利好举措,同时充分运用“因城施策”工具箱,截至9月11日,已有广州、深圳、中山、武汉、惠州、东莞、上海、北京、重庆、佛山、成都、江门、鄂州、厦门、长沙、南宁、苏州、无锡、宁德、清远、沈阳、韶关、杭州和珠海等超30个城市官宣全面执行“认房不认贷”,同时部分强二线城市开始取消限购政策,也有部分城市全面执行降低最低首付比例的政策,随着这些政策措施的实施将促进房地产市场平稳回升。对于钢材市场来说,信贷政策对于房地产行业的调整优化进一步增强了市场的信心和动力,为“金九”旺季带来了政策性的强引领,但短期来看,对于房地产开发投资和新开工的改善作用相对有限,从而继续制约着国内工程机械市场的需求释放。

因此,由于季节性因素的消退和资金到位情况的好转,国内基建项目开工和施工进度也将在“金九”传统旺季呈现明显回暖态势,而房建市场将在政策利好的带动下呈现信心好转,但短期改善效果依然相对有限,将对国内工程机械销量造成一定的拖累;而国外基建施工季节性影响因素依然存在,工程机械外需市场呈现冷热不均的态势,从而使得工程机械“钢需”转为内需回暖外需不均的局面。