招商策略:如何理解当前社融、流动性及A股表现?

7月新增社融及信贷数据不及预期,一定程度反映实体融资需求偏弱,但平滑了月度波动的6个月新增社融增速基本延续了今年以来温和增长的趋势,且剔除居民部门后的社融数据没有看起来那么差。未来扩内需政策陆续落地,以及政府债券发行提速有望对社融形成一定支撑。7月偏弱的社融将强化短期市场对政策预期的博弈,积极的政策预期也有望改善市场风险偏好,行业配置层面围绕业绩边际改善和更有产业逻辑支撑的TMT、耐用消费品仍是市场主要思路。

核心观点

【观策·论市】如何理解当前社融、流动性及A股表现?7月新增社融及信贷数据整体不及市场预期,一定程度反映实体融资需求偏弱,但平滑了月度波动的6个月新增社融增速基本延续了今年以来温和增长的趋势。结构上,居民部门是社融的主要拖累,剔除居民部门后的7月社融和中长期社融需求其实并没有看起来那么差,较去年同期基本平稳。未来社融修复的关键在于各项政策对需求端尤其居民部门融资需求的改善效果,8-9月政府债券发行提速将对社融形成一定支撑。市场对政策和经济预期的反复是过去一周A股调整的主要原因,且一定程度反映了市场对社融的悲观预期。往后去看,7月偏弱的社融数据可能强化短期市场对政策预期的博弈,对政策的积极预期有望带动风险偏好改善。同时企业盈利拐点、美联储加息预期稳定终点渐近等因素也是A股的有力支撑,因此站在当前时点无需过度担忧,A股震荡上行的基础并未出现实质性改变。围绕业绩边际改善明显的TMT【计算机设备及应用】【半导体】【消费电子】【元器件】、耐用消费品【家电】【家居用品】【汽车及零部件】仍是市场主要思路。

【复盘·内观】本周A股市场全部下跌,大盘成长相对抗跌。主要原因在于:1)本周国内多项经济数据不及预期。2)美元指数走高,北向资金净流出。3)美国总统拜登签署行政令设立对外投资审查机制。4)俄乌冲突加剧,不稳定性升高。

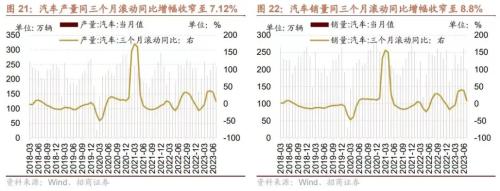

【中观·景气】6月全球半导体销售额同比降幅继续收窄,7月汽车产销量同比转负。6月全球半导体销售额同比降幅继续收窄,美洲、日本、中国和亚太地区销量同比降幅收窄,欧洲销量同比增幅扩大。7月集成电路出口金额同比跌幅收窄、进口金额同比降幅扩大。7月台股营收多数改善,部分镜头、面板、LED厂商营收同比实现正增长。汽车产销同比转负,三个月滚动同比增幅收窄,新能源车产销增速较高。挖掘机、装载机销量同比降幅扩大。

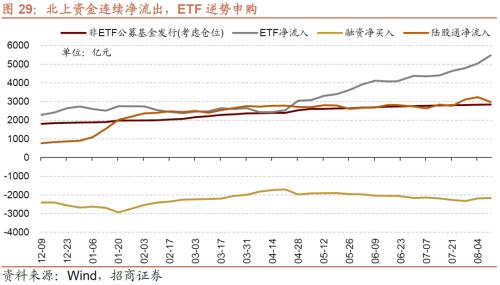

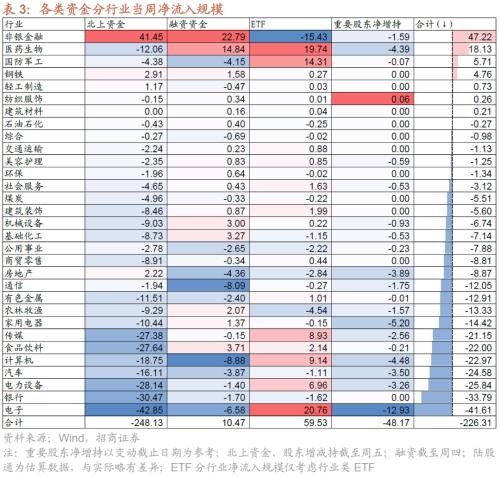

【资金·众寡】北上资金连续净流出,ETF逆势申购。北上资金本周净流出255.8亿元;融资资金前四个交易日合计净流入26.5亿元;新成立偏股类公募基金9.5亿份,较前期下降11.0亿份;ETF净申购,对应净流入437.2亿元。北上资金净买入规模较高的为非银金融、钢铁、房地产等;融资资金净买入非银金融、医药生物、食品饮料等;信息技术ETF申购较多,金融地产(不含券商)ETF赎回较多。重要股东净减持规模扩大,计划减持规模提升。

【主题·风向】操作系统新进展不断,自主可控正当时。政府采购标准出台正向支持,推动信创走向深化,国产操作系统发展有望提速;统信UOS操作系统、麒麟操作系统和龙芯中科龙架构适配工作稳步推进,国产操作系统通用市场稳步扩大,生态护城河正在逐步建造;鸿蒙系统接入人工智能,统信亦计划布局大模型,国产大模型的发展或为国产操作系统提供弯道超车的机会。国产操作系统正逐渐成熟,从“可用”迈向“好用”。

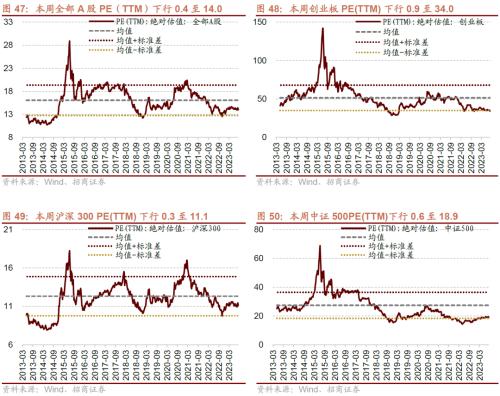

【数据·估值】本周全部A股估值水平较上周下行,PE(TTM)为14.0,较上周下行0.4,处于历史估值水平的30.0%分位数。板块估值多数下跌,其中,仅石油石化、煤炭上涨,电子、社会服务、计算机下跌较多。

【风险提示】产业扶持度不及预期,宏观经济波动。

01

观策·论市——如何理解当前社融、流动性及A股表现?

去年年底策略报告中,我们认为今年将会演绎N型走势结构牛。5月底发布的中期策略报告《科技革命投资范式与科技上行周期拐点》中我们认为,下半年A股有望保持震荡上行的结构牛态势。结构上,偏成长风格相对占优,关注产业趋势明确,未来几个季度业绩改善斜率较大的TMT医药和地产链消费。板块和指数层面继续关注科创板和科创50。6月初我们发布报告《核心反弹,科技继续》我们提出,我们认为前期市场超预期下跌的三个因素均出现转机,经济预期将会逐渐企稳,内外资有望重回流入,A股可能重回震荡上行的阶段。8月初我们发布报告《政策转暖,成长为先》,认为政策预期企稳、盈利拐点、资本市场投资端改革预期及外部流动性拐点助推A股进入上行周期。

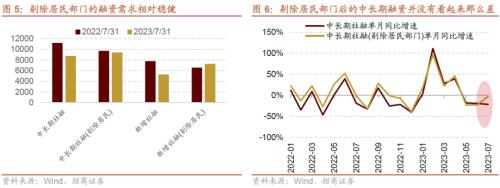

7月社融和信贷新增规模均不及预期,显示实体经济融资需求整体偏弱,但也有一定程度月度数据波动的扰动。如果以平滑了月度波动的6个月新增社融增速来衡量,该指标基本延续了今年以来相对平稳、温和增长的趋势。结构上,新增政府债券转为同比多增;企业中长期贷款近12个月首次同比少增,企业中长期融资需求变化对应了当前投资需求的边际转弱;居民部门短期和中长期贷款均重回收缩,是社融的主要拖累。如果将社融拆分为居民和政府企业部门,可以发现剔除居民部门后的社融和中长期社融需求其实并没有看起来那么差,较去年同期基本平稳。

未来社融修复的关键在于需求端尤其居民部门融资需求的改善,政府债券发行提速将对社融形成一定支撑。一方面,7月政治局会议以来,地产、消费等领域的政策陆续发布,这些政策落地实施情况及其对需求端的拉动作用,以及未来是否会对需求端出台更强的刺激政策,均有待观察。另一方面,如果8-9月集中发行剩余地方政府专项债,将带来每月近6500亿元的新增专项债规模,较去年同期明显扩大。

对股票市场而言,市场对政策和经济预期的反复造成A股最近一周有所调整,也一定程度反映了市场对社融数据的悲观预期。7月偏弱的社融数据可能强化短期市场对政策预期的博弈,对政策的积极预期有望带动风险偏好改善。此外,工业企业盈利增速已连续反弹,A股企业盈利的拐点出现,下半年A股基本面将进入上行周期,这是A股底部区间的有力支撑,所以站在当前时点,无需过度担忧。短期美联储加息预期相对稳定将继续为A股创造良好的外部流动性环境。总之,扩内需政策预期、盈利拐点、资本市场投资端改革预期、美联储加息终点渐近等都将助推A股进入上行周期。

行业配置方面,政治局明确定调加大政策发力的力度,其中扩大消费尤其是以家电、家居用品、电子产品和汽车代表的耐用消费品是强调的方向,除此之外,数字经济、人工智能和平台经济仍然是政策反复强调支持的方向。8月是半年报集中披露,此前担心的业绩不及预期情况将在8月利空落地,投资者可以开始重新寻找三季度乃至明年业绩大幅改善的方向。综合基本面、事件和政策,目前从经济的情况、政策力度和数据趋势来看,围绕业绩边际改善明显的TMT【计算机设备及应用】【半导体】【消费电子】【元器件】、耐用消费品【家电】【家居用品】【汽车及零部件】仍是市场主要思路。

7月社融数据分析

7月社融和信贷新增规模均不及预期,显示实体经济融资需求整体偏弱,但也有一定程度月度数据波动的扰动。7月新增社融5282亿元,创下了2017年以来单月新增社融规模的新低;同比少增2503亿元,是连续第三个月同比少增。新增人民币信贷3459亿元,同比少增3331亿元。

2021年以来,单月新增社融规模与市场一致预期的差值呈现出月度之间的较大波动,除了一季度可能出现连续两个月明显超预期的情况外,其他时候基本当一个月的新增社融明显超市场预期时,后一个新增社融多不及预期。此外,季度月份,如3月、6月、9月往往好于预期,而季后首月的4月和7月多不及预期。究其原因,与政策的灵活性和市场预期有关。某一个月社融高,为了避免“大水漫灌”,下一个月可能会收敛一点;某一个月社融低,为了“努力争取更好的结果”,下一个月就多贷一点。考虑到今年6月社融季末冲量、新增规模超预期,也一定程度增大了7月数据的波动。

不过从平滑了月度波动的6个月新增社融增速来看,基本相对稳定。社融存量增速8.9%,较前期进一步下降0.1%;新增社融(6个月移动平均)增速从前期的2.53%微升至2.96%;新增中长期融资(6个月移动平均)增速从前期的11.08%微降至10.8%,基本都延续了今年以来总体平稳的趋势。

从社融结构来看,第一,人民币贷款明显转弱,转为同比少增。7月发放给实体经济的人民币贷款为364亿元,规模明显降低,同比少增3724亿元。第二,表外融资继续收缩,但同比明显改善。7月非标融资减少1724亿元,同比少减1329亿元。其中未贴现承兑汇票同比少减782亿元;信托贷款同比变化628亿元。第三,直接融资中,各项较去年同期相差不多,其中政府债券转为同比多增。具体而言,7月企业债券新增1179亿元,同比多增219亿元;新增政府债券4109亿元,同比多增111亿元,同比变化较此前两个月明显改善。

从不同部门信贷结构来看,如果将社融拆分为居民和政府企业部门,可以发现剔除居民部门后的社融和中长期社融需求其实并没有看起来那么差,这就意味着居民部门仍是当前社融最主要的拖累。具体而言,7月新增社融(剔除居民部门)为7289亿元,较去年同期小幅增加;7月新增中长期社融(剔除居民部门)9439亿元,较去年同期少增283亿元,但整体明显好于总体。

从企业部门来看,融资增速继续回落,企业中长期贷款近12个月首次同比少增,表明实体融资需求整体边际转弱。具体来看,企业票据融资同比多增461元,为近几年7月新增票据融资最大规模;企业短贷减少3785亿元,同比多减239亿元;企业中长期贷款新增2712亿元,同比少增747亿元。由此可见,票据融资对7月企业信贷形成一定支撑,而企业短期和中长期贷款需求均在减弱,并且从M1增速的进一步下滑也可以看出企业目前的预期偏弱。企业融资需求转弱的背后对应的是投资增速整体下行,并且从高频数据来看,主流贸易商建筑钢材成交量基本处于近几年同期的较低水平,表明基建投资并没有表现出很强的需求和反弹力度。

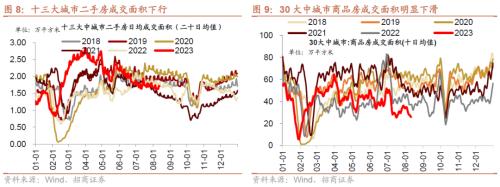

第二,居民部门短期和中长期贷款均重回收缩,显示居民融资需求再度转弱。具体来看,7月居民短期贷款减少1335亿元,同比多减1066亿元;居民中长期贷款减少672亿元,同比变化-2158亿元。从高频数据来看,7月十三大城市同比成交面积下降减少7%,30大中城市商品房成交面积同比减少超过28%。地产市场成交持续疲弱,叠加提前还贷现象仍存,造成居民部门中长期融资需求收缩。另外短期贷款的收缩表明居民消费意愿整体不足。

往后去看,社融修复的关键在于需求端的改善,政府债券发行提速可能对社融形成一定支撑。

第一,从7月社融数据来看,目前居民部门融资需求是主要拖累,企业需求边际转弱,所以能否稳住企业融资需求同时改善居民融资需求可能是信贷重回扩张的关键。7月政治局会议以来,地产、消费相关的一系列政策陆续发布,这些政策落地实施情况及其对需求端的拉动作用,以及未来是否会对需求端出台更强的刺激政策,均有待观察。

第二,今年1-7月地方政府专项债累计新增规模约2.5万亿,较全年3.8万亿的额度,还有1.3万亿剩余额度,如果8-9月集中发行,将带来每月新增政府专项债6500亿元的规模,较去年同期明显扩大。所以往后去看,未来地方政府债券发行提速将对社融增速形成有利支撑。

近期A股表现在反映什么?7月社融数据有何影响?

7月中央政治局会议以来,A股经历了先涨后跌的过程。7月25日-8月4日期间,受益于中央政治局会议积极表态以及一系列政策推出的提振,市场预期明显好转,股票市场经历一波快速上行。但最近一周A股有所调整,主要原因是市场预期反复带来的情绪波动,CPI&出口等经济数据不及预期、美国政府制裁政策、外资连续流出、券商股回调等都是构成短期市场扰动的因素,同时也一定程度反映了市场对社融数据的悲观预期。

外部方面,美国7月CPI及核心CPI基本符合预期,强化9月不加息预期。7月美国核心CPI同比继续下降至4.7%,尽管降幅较前期有所放缓,但整体延续了下行趋势,8-9月在高基数下核心CPI有望进一步下行,这也进一步强化了市场对9月不加息的预期,目前联邦基金利率期货显示,市场预期美联储9月维持利率不变概率逼近90%,即主流预期是7月为加息终点。另一方面,截止今年6月末,美国政府利息支出占财政收入的比例(TTM)已经达到19.5%,为2000年以来的新高,美国政府利息支出压力进一步增大。这些因素都将增大美联储结束加息的动力,短期美联储加息预期相对稳定将继续为A股创造良好的外部流动性环境。

国内方面,工业企业盈利增速已连续三个月反弹,A股企业盈利的拐点已经出现,下半年A股基本面将进入上行周期,经济企稳后,企业盈利增速会进一步反弹,这也是A股底部区间的有力支撑。

后续影响A股市场的核心在于政策落地效果以及经济修复情况。

政策方面,7月金融整体不及预期,增大未来货币政策发力的概率;同时7月政治局会议向市场释放积极信号,在内外需双弱环境下,有望继续落地一些具体政策来提振居民和企业的收入预期,进而助力信贷重回扩张。因此7月偏弱的社融数据可能强化短期市场对政策预期的博弈,对政策的积极预期有望成为市场风险偏好改善的原因之一。

经济修复情况将取决于宏观政策的效果和需求端恢复力度。随着新一轮逆周期调节政策开启,下半年的基准情况是弱复苏,从目前投资数据来看,基本也是以稳为主,需要继续观察政策是否要进一步通过投资增速大幅回升拉动经济或者说强刺激,可以通过基建施工、地产新开工增速和新增社融增速是否出现大幅回升来做进一步判断。

?总结

7月社融和信贷新增规模均不及预期,显示实体经济融资需求整体偏弱,但也有一定月度数据波动的扰动。如果以平滑了月度波动的6个月新增社融增速来衡量,该指标基本延续了今年以来相对平稳、温和增长的趋势。结构上,新增政府债券转为同比多增;企业中长期贷款近12个月首次同比少增,企业中长期融资需求变化对应了当前投资需求的边际转弱;居民部门短期和中长期贷款均重回收缩,是社融的主要拖累。如果将社融拆分为居民和政府企业部门,可以发现剔除居民部门后的社融和中长期社融需求其实并没有看起来那么差。

未来社融修复的关键在于需求端尤其居民部门融资需求的改善,政府债券发行提速可能对社融形成一定支撑。一方面,7月政治局会议以来,地产、消费等领域的政策陆续发布,这些政策落地实施情况及其对需求端的拉动作用,以及未来是否会对需求端出台更强的刺激政策,均有待观察。另一方面,如果8-9月集中发行剩余地方政府专项债,将带来每月近6500亿元的新增专项债规模,较去年同期明显扩大。

对股票市场而言,近期市场对政策和经济预期的反复造成A股最近一周有所调整,也一定程度反映了市场对社融数据的悲观预期。7月偏弱的社融数据可能强化短期市场对政策预期的博弈,对政策的积极预期有望成为市场风险偏好改善的原因之一。此外,工业企业盈利增速已连续反弹,A股企业盈利的拐点出现,下半年A股基本面将进入上行周期,这也是A股底部区间的有力支撑,所以站在当前时点,无需过度担忧。短期美联储加息预期相对稳定将继续为A股创造良好的外部流动性环境。总之,扩内需政策预期、盈利拐点、资本市场投资端改革预期、美联储加息终点渐近等都将助推A股进入上行周期。

行业配置方面,政治局会议明确定调加大政策发力的力度,其中扩大消费尤其是以家电、家居用品、电子产品和汽车代表的耐用消费品是强调的方向,此外数字经济、人工智能和平台经济也是政策反复强调支持的方向。8月是半年报集中披露,此前担心的业绩不及预期情况将在8月利空落地,投资者可以开始重新寻找三季度乃至明年业绩大幅改善的方向。综合基本面、事件和政策,目前围绕业绩边际改善明显的TMT【计算机设备及应用】【半导体】【消费电子】【元器件】、耐用消费品【家电】【家居用品】【汽车及零部件】仍是市场主要思路。

02

复盘·内观——本周A股市场全部下跌,大盘成长相对抗跌

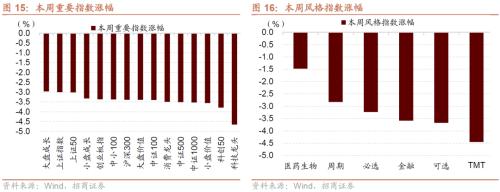

本周A股主要指数全部下跌,主要指数大盘成长,上证指数相对抗跌,分别下跌2.96%,3.01%,主要指数中,科创50,科技龙头跌幅靠前,分别下跌3.79%和4.65%。

本周A股市场指数表现不佳,主要原因在于:1)本周进出口额与CPI等多项经济数据不及预期,市场震荡筑底。2)美国CPI止步13连降,美元指数走高,汇率承压造成北向资金净流出。3)美国总统拜登签署行政令设立对外投资审查机制,限制美国主体投资中国半导体和微电子、量子信息技术和人工智能领域。4)俄乌冲突加剧,不稳定性升高。

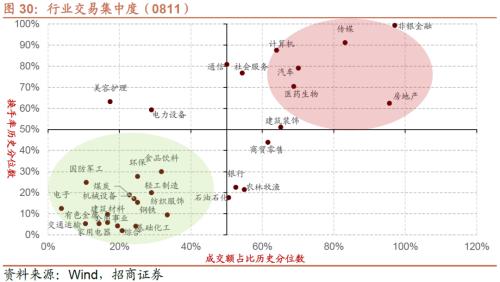

从行业上看,本周申万一级行业全部下跌,石油石化、煤炭、交通运输等相对抗跌,家用电器、建筑材料、通信等跌幅居前。从涨跌原因看,本周相对抗跌行业主要原因,石油石化(供给端欧佩克持续减产,经济复苏下需求端强劲,库存消耗超预期,原油保持强势),煤炭(开工率连续数周下滑,库存方面港口煤去库显著,煤炭价格获多重支撑),交通运输(文旅部公告,8月10日起,恢复全国旅行社及在线旅游企业经营中国公民赴有关国家和地区出境团队旅游和“机票+酒店”业务),跌幅较大的行业原因,家用电器(相关经济数据不及预期),建筑材料(相关经济数据不及预期;市场轮动),通信(拜登签署行政令设立对外投资审查机制,限制美国主体投资中国半导体和微电子、量子信息技术和人工智能领域)。

03

中观·景气——6月全球半导体销售额同比降幅继续收窄,7月汽车产销量同比转负

6月全球半导体销售额同比降幅继续收窄,美洲、日本、中国和亚太地区销量同比降幅收窄,欧洲销量同比增幅扩大。根据美国半导体产业协会统计数据,6月全球半导体当月销售额为415.1亿美元,同比下行17.3%,较上月份降幅收窄3.8个百分点。从细分地区来看,美洲半导体销售额为99.4亿美元,同比下行17.9%,较上月降幅收窄4.7个百分点;欧洲地区半导体销售额为46.8亿美元,同比增速扩大至7.6%;日本半导体销售额为39.4亿美元,同比下降3.5%,降幅较上月收窄2.0个百分点;中国地区半导体销售额为122.8亿美元,同比减少24.4%,降幅较上月收窄5.1个百分点;亚太地区半导体销售额为229.4亿美元,同比减少22.6%,降幅较上月收窄3.9个百分点。

7月集成电路出口金额同比跌幅收窄、进口金额同比降幅扩大,当月贸易逆差收窄。7月集成电路出口金额为108.48亿美元,当月同比跌幅收窄4.64个百分点至-14.74%,累计同比跌幅收窄0.5个百分点至-17.20%,三个月滚动同比跌幅扩大2.47个百分点至-19.98%;7月集成电路进口金额为287.35亿美元,当月同比跌幅扩大3.07个百分点至-16.66%,累计同比跌幅收窄0.80个百分点至-21.60%,三个月滚动同比跌幅收窄1.83个百分点至-16.34%。当月贸易逆差环比缩小3.07%至178.87亿美元。

近日台股电子公布7月营收情况,多数存储器、硅片、封装、PCB、被动元件营收同比下行,部分IC设计、IC制造、镜头、面板、LED厂商营收同比实现正增长。IC设计领域联发科7月份营收当月同比下行22.32%,降幅收窄2.78个百分点。联咏7月份营收当月同比上行40.92%,增幅扩大16.96个百分点。IC制造领域台积电、联电7月份营收当月同比分别下跌4.9%、23.21%,其中台积电降幅收窄6.17个百分点,联电降幅收窄0.03个百分点;世界营收当月同比下行22.85 %,降幅较上月收窄19.91个百分点;稳懋7月份营收当月同比上行2.12 %,由负转正,扩大10.06个百分点。存储器厂商南科营收同比跌幅收窄8.49个百分点至-44.56%,华邦电同比跌幅收窄6.94个百分点至-14.56 %,旺宏营收同比跌幅收窄5.83个百分点至-39.48%。硅片台胜科当月同比下行14.7%;封装日月光当月同比下行16.87%;PCB厂商景硕电子营收同比跌幅扩大0.18个百分点至-48.57%;被动元件厂商国巨7月份营收当月同比下行14.62 %,镜头厂商大立光营收同比下行10.84%,玉晶光当月营收同比增长10.38%,亚洲光学营收同比下行5.86%;面板、LED厂商中,晶电跌幅扩大,亿光跌幅收窄,群创、友达营收增幅扩大。

7月汽车产销同比转发,三个月滚动同比增幅收窄。7月汽车产销分别完成240.1万辆和199.5万辆,环比分别下行6.25%和23.92%,同比分别下行2.2%和6.3%,由正转负,三个月滚动同比增幅分别收窄至7.12%和8.8%。

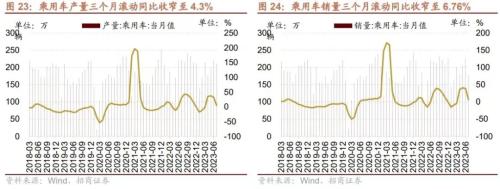

乘用车产销同比下行,7月乘用车产销分别完成221.5万辆和177.4万辆,环比分别下降4.69%和21.78%,同比分别下降4.3%和8.2%,三个月滚动同比增幅分别收窄至4.34%和6.76%。1-7月乘用车产量和销量分别完成1565.0万辆和1309.4万辆,同比增长1.0%。

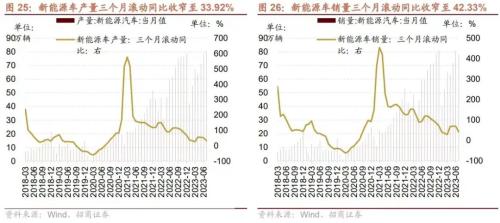

新能源车产销同比快速增长,增幅略有收窄。7月新能源汽车产销分别达到80.5万辆和78.0万辆,同比分别增长30.6%%和40.3% ,三个月滚动同比增幅分别收窄至33.92%和42.33%

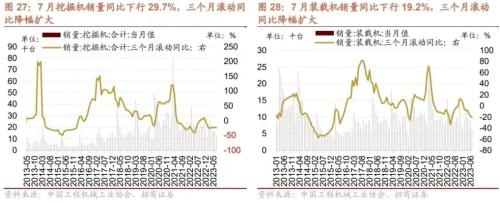

7月挖掘机销量同比降幅扩大。据中国工程机械工业协会对挖掘机主要制造企业统计,2023年7月销售各类挖掘机12606台,同比下降29.7%,三个月滚动同比降幅扩大至-24.0%。其中国内5112台,同比下降44.7%;出口7494台,同比下降13.8%。2023年1-7月,共销售挖掘机121424台,同比下降24.6%;其中国内56143台,同比下降44.1%;出口65281台,同比增长7.62%。

7月装载机销量同比降幅收窄。据中国工程机械工业协会对装载机主要制造企业统计,2023年7月销售各类装载机6590台,同比下降19.2%,三个月滚动同比降幅扩大至-20.83%。其中销量3561台,同比下降25.8%;出口销量3029台,同比下降9.74%。2023年1-7月,共销售装载机63188台,同比下降14.0%;其中国内市场销量33474台,同比下降31.5%;出口销量29714台,同比增长20.8%。

04

资金·众寡——北上资金连续净流出,ETF逆势申购

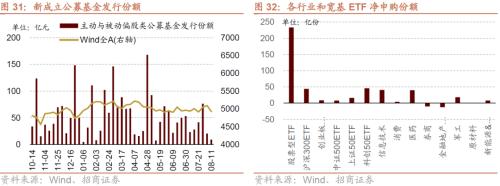

从全周资金流动的情况来看,本周北上资金呈现净流出态势,融资资金净流入,新成立偏股类公募基金下降,ETF净申购。具体来看,北上资金本周净流出255.8亿元;融资资金前四个交易日合计净流入26.5亿元;新成立偏股类公募基金9.5亿份,较前期下降11.0亿份;ETF净申购,对应净流入437.2亿元。

从ETF净申购来看,ETF净申购,宽指ETF以净申购为主,其中沪深300ETF申购较多;行业ETF以净申购为主,其中信息技术ETF申购较多,金融地产(不含券商)ETF赎回较多。具体来看,股票型ETF总体净申购233.5亿份。其中,沪深300、创业板ETF、中证500ETF、上证50ETF和双创50ETF分别净申购44.2亿份、净申购8.6亿份、净申购7.9亿份、净申购16.2亿份、净赎回0.2亿份。行业方面,信息技术ETF净申购40.8亿份;消费ETF净申购4.1亿份;医药ETF净申购40.2亿份;券商ETF净赎回9.9亿份;金融地产ETF净赎回12.5亿份;军工ETF净申购18.4亿份;原材料ETF净申购0.5亿份;新能源&智能汽车ETF净申购8.2亿份。

本周新成立偏股类公募基金规模较前期回落,新成立偏股类基金9.5亿份。

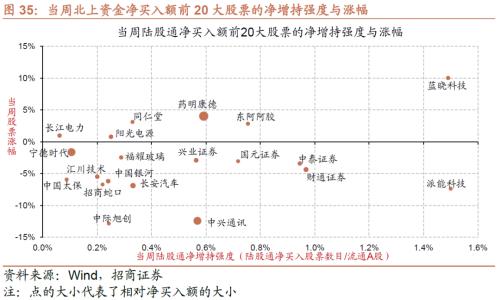

本周(8月7日-8月11日)北向资金净流出255.8亿元,从前期净流入转为净流出。行业偏好上,北上资金净买入规模较高的为非银金融、钢铁、房地产等,分别净买入41.5亿元、2.9亿元、2.2亿元;集中卖出电子、银行、电力设备等,净卖出规模达-42.9亿元、-30.5亿元、-28.1亿元。

个股方面,北上资金净买入规模较高的为药明康德、宁德时代、中兴通讯等;净卖出规模较高的包括迈瑞医疗、隆基绿能、比亚迪等。

两融方面,融资资金前四个交易日净流入26.5亿元。从行业偏好来看,本周融资资金集中买入非银金融,净买入额达22.8亿元,其他净买入规模最高的行业主要包括医药生物、食品饮料、基础化工等;净卖出的主要是计算机、通信、电子等。从个股来看,融资净买入较高个股包括中信证券、华虹公司、迈瑞医疗等,净卖出较多的主要包括中际旭创、工业富联、浪潮信息等。

从资金需求来看,重要股东净减持规模扩大,计划减持规模提升。本周重要股东二级市场增持0.2亿元,减持48.4亿元,净减持48.2亿元,净减持规模扩大。其中,净增持行业仅纺织服饰和钢铁;净减持规模较高的行业包括电子、家用电器、计算机等。本周公告的计划减持规模为232.8亿元,较前期提升。

05 数据·估值——整体A股估值较上周下行

本周全部A股估值水平较上周下行。截至8月11日收盘,全部A股PE(TTM)为14.0,处于历史估值水平的30.0%分位数。创业板PE(TTM)下行0.9至34.0,处于历史估值水平的9.9%分位数。代表大盘股的沪深300指数PE(TTM)下行0.3至11.1,处于历史估值水平的30.6%分位数。代表中小盘股的中证500指数PE(TTM)下行0.6至18.9,处于历史估值水平的18.1%分位数。

在行业估值方面,本周板块估值多数下跌,其中,仅石油石化、煤炭上涨,电子、社会服务、计算机下跌较多。石油石化板块估值上涨0.07至9.0,处于7.0%历史分位;煤炭板块估值上涨0.01至6.0,处于0.1%历史分位;电子板块估值下跌2.76至37.7,处于31.8%历史分位;社会服务板块估值下跌2.46至50.9,处于49.1%历史分位;计算机板块估值下跌2.42至52.6,处于66.5%历史分位。截至8月11日收盘,一级行业估值排名前五的行业分别是计算机、国防军工、社会服务、美容护理、电子。