江阴可谓人杰地灵,前些年为大家所熟悉的应该是天下第一村-华西村的传奇,华西村走出了中国新农村的新坐标,而徐霞客则是践行了文人行千里路之旧典范。江阴可圈可点之处非常多,本篇估值之家说的是位于江阴顾山镇的江阴华新精密科技股份有限公司(以下简称:“发行人”或“华新精科”), 华新精科是一家专注于精密冲压领域产品的研发、生产和销售的企业,主要产品为各类精密冲压铁芯及铁芯生产相关的精密冲压模具。

华新精科本次拟在上交所主板公开发行股票不超过4,373.75万股,募资71,198.33万元主要用于新能源车用驱动电机铁芯扩建项目,华泰证券是保荐人,大华为其会计师事务所。

估值之家仔细研读其招股书后发现:“乱花渐欲迷人眼,浅草才能没马蹄”,华新精科主板上市的乱花迷人眼和浅草没马蹄的“迷”、“没”之处,在估值之家看来其实并不精妙,甚至称不上多高明。而其以论吨计价的单一产品甚至单一生产工序在华泰证券的佑护和浓妆重彩之下粉墨登场上交所,着实有点让人看不懂。所谓乱花渐欲迷人眼,浅草才能没马蹄。但没关系,破局之措在于精施,下面估值之家以数据说话带大家一文读懂华新精科招股书背后的硅钢片生产企业之实况。

乱花篇之迷人眼

1. 精密科技字眼之下实为难隐之痛

企业成功上市可能在于道在于术,首先发行人有术无道只术的问题,就表现在招股书中处处表露的精密和科技渲染上,精密代表盈利能力,科技代表技术竞争力,二者似乎缺一不可。发行人作为一个从采购硅钢卷条料再到只冲床冲压成型(或点胶)的生产工艺,而所谓的模内点胶技术据招股书披露也仅是初步掌握,初步掌握之初步如何界定,我们无从考究,但发行人几乎只有一道核心冲压成型的生产工艺却是地地道道坐实了的。

作为众多硅钢片的生产企业中一员,论生产工艺基本只冲一刀,论产品也只硅钢片一类,华新精科本应该是长三角籍籍无名的众多制造厂中一员,现在仅凭这冲压一刀即脱颖而出。论精密发行人生产的硅钢片能精密到什么程度,生产原料硅钢卷条的厚薄平整度不是发行人决定的,论硅钢片成型的尺寸误差,发行人生产工艺不知能达到几个丝或几个缪?正如本文标题说的,我们实在看不出华新精科的精在哪里又科在何处?

也许华新电器这个发行人用了将近19年的名字就挺好,发行人于2021年9月将公司名称改成带科技(也包括科技前的精密两字)字样。前面我们说了精密,至于发行人的科技技术属性,从上述发行人单一产品和一刀冲的工艺来说,科技这个基本就不用说了,而从发行人闯关主板的定位来看,既非科创板也非创业板,招股书中披露的核心技术人员也是孱弱,基本可以说明发行人名称中的科技字样远无加上去的必要。

如果发行人名称中不加上精密和科技字样则发行人的盈利可能就成了无本之木,主板上市的主要要求是盈利稳定性,产品决定了发行人的盈利能力只能于精密和技术出处,不可能来自于产品,因为发行人产品太过简单和单一,发行人于报告期末的2021年9月才仓促改精科之名苦衷可见一斑。虽然上交所可能并未就发行人冠以精密科技的恰当性加以问询,但发行人改了精密和科技的名字就能和发行人的盈利能力相匹配了吗?其实不然,精科的乱花之下并不能迷人眼,反而招股书中的数据逻辑不能自洽之处却很多。

并且因为发行人精科属性明显不足不能上科创板和创业板,因只能上大板而引发一系列的诸如上大板不宜融小资而要融大资,从而导致募投项目可能重复、项目设备单价畸高和产能无法自圆其说等问题接踵而至。

2. 工艺极简可能无奈拼凑外协内容

发行人除核心的一刀冲压的生产工艺外,其他诸如镀锌、电泳、车加工等招股书找不到出处的生产工艺却依赖外协。招股书中关于生产工艺的外协表述为:“公司外协加工所涉及的主要工序包括热缩套管、喷漆、镀锌、电泳、车加工等工序,均不属于公司核心生产环节,工艺附加值较低,不存在对外协加工商的重大依赖”。

我们将发行人赖以生存的唯一冲压工序和发行人上述的镀锌、电泳、车加工工艺简单进行对比就会不难发现,发行人所谓非核心外协镀锌、电泳、车加工工艺其实比发行人的冲压工艺更复杂、技术要求可能更高,不知道为何发行人在招股书中如此指鹿为马。估值之家依据发行人披露的生产流程图以及联系硅钢片和冲压模的实际生产工艺推断,这些工艺在发行人生产流程中极少甚至可能都用不到的情况下,发行人为了丰满招股书和满足外协相关章节的表述要求,属于无奈强行拼凑之举。进而也导致发行人披露的报告期内(下同)年均227.73万元的外协加工费真实性存疑,发行人外协加工费具体见下表:

单位:万元

当然招股书中这般为赋新词强说愁的拼凑不止外协费这一处,而是有多处,比如可能为了满足收入来源多样化拼凑模具业务和收入,以及可能为了满足高企的研发支出不低于3%的比例要求而拼凑研发费用等。

3. 模具业务真实性存疑

(1)模具业务表述牵强

招股书中披露的发行人核心产品就两大类,第一大类是各种所谓精密冲压铁芯(也即硅钢片),第二大类是生产相关硅钢片的所谓精密冲压模具。按道理说发行人所有冲压模自产应该没问题吧,令人相当惊讶的是发行人居然也直接外购冲压模,据招股书披露:“公司采购的原材料包括钢材、模具成品、模具材料、包装材料及周转材料、辅料及配件等”。而发行人外购冲压模的原因也在招股书有所披露,具体为:“随着公司逐步加大在新能源汽车驱动电机铁芯领域等大型电机铁芯业务的拓展,如模具长度较大,公司现有生产环境及生产设备无法满足相应模具的生产制造的,也会采用外购方式获取模具”。

发行人上述冲压模外购的原因中提到的“因模具长度较大”、“现有生产环境”及“生产设备无法满足”。我们不知道所谓模具长度较大到多少米才是是发行人表述的较大的准确定义,而新能源汽车驱动电机中所用的硅钢片能大到什么程度,我们联系新能源汽车轮子的实际就会知道其尺寸不会大,在模具尺寸不大的情况下发行人就要依赖外购,这和将模具业务列在主要业务中的表述相当抵牾。至于发行人所谓的模具生产环境问题,不知道发行人指的是生产安全还是环保要求甚至是专业人才?

发行人如此这般则其在主要业务中表述中有精密冲压模具恐怕会面临业务表述是否恰当甚至业务真实性问题。而验证模具业务真实性,我们可以从发行人的模具收入处着手。

(2)模具收入来源可疑

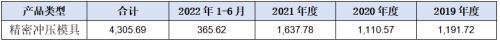

发行人披露模具收入如下表所示:

单位:万元

从上表可见,发行人冲压模具产生的收入报告期内合计数4,305.69万元,这与发行人报告期内22.08亿元的总收入相比基本可以忽略不计,但即使这个可以忽略不计的模具收入来源都存疑。

招股书披露:“报告期内,公司向客户提供的模具均用于公司铁芯产品的生产制造,不存在单独对外销售的商品模具”。也就是说发行人无论自制和外购冲压模销售都是和硅钢片业务绑定的,不存在向客户单独销售冲压模的情形,这种说法本身并没有什么问题。但模具作为工业之母其应用非常广泛,其费用也即开模费在行业内也有着实际惯行的通用做法:一是产品需方自行提供生产模具,此种情况产品供方并不能将客供模具确认为收入。二是产品供方提供模具,在模具对应的产品订购数量达到供方要求的数量(也即保底量)时,开模费由供方承担,因此供方也不会就模具产生收入,而是供方将该类模具列入低值易耗品在模具寿命期内进行摊销;只有在需方产品订购数量上达不到供方要求(也即无保底量)时,供方才会收取开模费,进而确认模具收入。

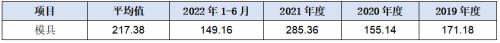

发行人在招股书相关章节中有提到无保底量时模具的会计处理方式,即发行人将该类无保底量的冲压模计入长期待摊费用按照与客户合同约定的加工产量进行模具摊销,但发行人这类无保底量的模具金额少到也几乎可以忽略不计,具体见下表:

单位:万元

从上表可知,发行人计入长期待摊费用的无保底的冲压模年均余额才217.38万元,而报告期内计入收入的冲压模却高达4,305.69万元,完全不在一个数量级。也即意味着发行人的冲压模几乎全部随同硅钢片产品卖予了客户,而且是在有保底量的情况下出售冲压模。

问题是既然这些冲压模具都卖给客户了,那么客户对这些冲压模拥有所有权,发行人对这些模具仅具有使用权,那么由此产生了一个模具所有权和使用权分离的相当棘手问题,发行人的客户在账上确认这些模具为低值易耗品或长期待摊费用,而发行人的要客户均为上市公司等大型企业,于是乎每到年终盘点,客户年报审计的会计师就会要求对这些模具进行现场盘点确认,客户的财务人员平时也要时不时出差,亲临发行人生产场所进行模具资产的状态确认,而发行人不但有配合义务还要承担这些冲压模使用不当、保管不当的重大责任,甚至由此产生不必要纠纷……

我们说自由市场配置资源,如此增加交易双方成本和拖累双方交易效率的模具处理方式会被讲究效率的市场所淘汰,但发行人缘何会捡起一个市场上几乎不存在的模具业务故事放在招股书中且单独列报模具收入呢?其背后的商业逻辑又是严重经不起推敲,究其原因恐怕还是发行人业务和收入太过单薄性导致发行人为了摆脱主营业务硅钢片收入来源的单一性而不得已列之。

发行人甚至在收入准则章节中煞有其事地介绍模具确认收入:“在取得客户出具的最终验收证明或模具对应精密冲压铁芯产品取得量产订单时,确认收入的实现”。在发行人年均6.17亿元硅钢片收入的情况下,发行人的哪些大客户会是大傻子,大批量购买发行人硅钢片的情况下会自己承担开模费。

发行人在保底和无保底量模具的收入确认上,明显将逻辑搞反了,因而发行人产生4,305.69万元的模具收入,逻辑上也就根本说不通。而模具收入乱花之像,也可能说明发行人存在拼凑业务导致收入异常的很大可能。当然发行人收入存在乱象并不止在模具上,甚至在立命的硅钢片业务收入上也存在较大问题,我们接着往下分析。

4. 硅钢片(即铁芯)业务收入存疑

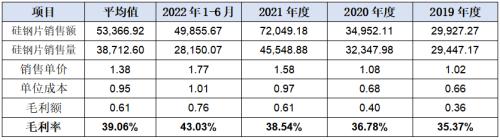

发行人披露主营业务收入构成如下表所示:

单位:万元

上表中发行人冲压模具收入我们上文中已经分析过了,上表中显示发行人硅钢片(即铁芯)的收入逐年上升,从报告期初的2.99亿元,上升至2021年度的7.20亿元,年复合增长率为55.16%,相对增长率为140.75%。就连疫情开始的2020年度也一样增长了16.79%,反正发行人就一个长字了得。发行人收入如此增长招股书显示主要是由于发行人用于新能源汽车驱动电机铁芯销售量大增所致,发行人也在招股书中给出了我国新能源汽车的报告期内的销量情况加以佐证,从宏观数据和逻辑层面上看好像也没问题,但我们从发行人的微观数据上进行分析,其收入的增长甚至收入的真实性可能也不一定了。

(1)第四季度收入明显异常

发行人披露的主营业务收入按季度划分情况如下表所示:

单位:万元

从上表可知,发行人营业收入季度占比总无一例外是第四季度最高,而发行人却在招股书中小心翼翼地表示:“公司主营业务收入未呈现明显的季节性差异”。

尤其是2021年度第四季度收入占比为34.95%,超过全年的三分之一还多。关于此发行人的解释是主要系公司于2021年第四季度开始大规模向客户比亚迪供货,拉升了当季度收入占比。而我们在招股书中发现。2021年度发行人对比亚迪销售仅2,614.12万元,我们将该2,614.12万元全部在2021年度第四季度予以扣除,发行人2021年度的第四季度收入占当年收入比仍为32.56%,依然是全年的最高值,发行人甩锅比亚迪的说法也不攻自破,也即发行人好像天生就是第四季度收入占比最高。

第四季度作为会计财年的最后季度,是全年财务指标包括收入指标人为操作的最后季度,甚至可以再精确些,12月份调整财务数据的最后月份,如此就会出现12月是全年收入最高月份的可能异常,这两点从发行人期末应交增值税和应交企业所得税余额上也能进行印证。

发行人各期末增值税余额数占全年应负担增值税比例如下表所示:

单位:万元

从上表可以,2019年度发行人12月增值税应交余额占全年的比例为37.53%,超过1/3之多,也可以说发行人2019全年超过1/3的收入在12月实现;以此类推发行人2020年也即疫情发生年度的12月确认的收入直接达到全年的近2/3之多,2021年也有近40%的收入在12月确认。发行人各期12月如此大量确认收入,直接导致季度收入的分布异常。发行人的第四季度收入确认异常我们也可以从发行人的应交企业所得税期末余额占各期计提数比例上看出来,发行人各期末所得税占全年应负担所得税比例如下表所示:

单位:万元

从上表可见,发行人第四季度企业所得税应交余额占全年计提的比例平均值就高达65.09%,也即发行人每年有接近2/3的收入在第四季度确认,最高的年份能达到87.58%,可以说发行人的收入绝大部分收入在第四季度确认的都一点不过分。发行人第四季度收入占比过高也就很平常了。

发行人的主要产品硅钢片是典型的一般工业品,非季节性商品,而一般工业品的产销旺季应该是第三季度(发行人第三季度收入占比第二高,如果排除第四季度的占比异常则第三季度收入占比符合一般工业品的销售旺季规律),而发行人现在却是第四季度收入占比一直最高,明显违反了一般工业品销售的季节性规律。发行人为何会产生第四季度占比最高的异常问题?答案恐怕就是发行人收入的真实性欠缺,也意味着发行人收入存在很大虚增的可能。

(2)硅钢片成本数据与披露的收入数据矛盾

依据招股书中披露的原材料钢材的采购价格以及发行人成本构成中的直接人工、制造费用的占比,我们可以很容易计算出发行人硅钢片单吨的单位成本,具体见下表:

单位:万元/吨

从上表可见,发行人销售的硅钢片单吨成本的区间为0.66-1.01万元之间,单吨的平均成本为0.95万元/吨。

只看成本数据可能看不出什么问题,我们再依据招股书中披露的发行人硅钢片的收入和销量数据,计算出硅钢片的单吨平均售价,再与单位成本进行比较,可以得出发行人硅钢片的毛利率,具体见下表:

单位:万元、吨、万元/吨

从上表可见,发行人经计算的硅钢片的毛利率区间为35.37%-43.03%,平均值为39.06%,而发行人披露的主营业务(基本都是硅钢片)毛利率分别为25.12%、24.77%、19.82%及18.83%,经计算的硅钢片毛利率与发行人披露的毛利率差异情况见下表:

从上表可见,发行人披露的主营业务毛利率平均值为22.14%,而经发行人收入、销量、采购、成本数据计算的毛利率平均值为39.06%,二者的差异率54.40%也即过半的毛利率差异不知道什么原因产生,也即发行人披露的主营业务毛利率和收入、销量等财务数据在勾稽关系上存在巨大不相符之处……

我们从发行人成本数据及构成来看,成本数据有一定合理性,而毛利率由收入和成本两部分构成,如果发行人的成本数据正常的话,则发行人的收入大概率存在问题,而收入又是由产品销售单价和销售数量构成,所以发行人在硅钢片的销售收入和销售数量上可能存在造假行为。

如果IPO企业一旦收入造假,那就要考验企业的全盘造假水平了,否则随着收入造假会产生一些列的异常问题,典型的如毛利率指标异常,应收和应付挂账、资产负债率低常等。

5. 毛利率高挂以及冲压工艺高附加值

(1)犹如无源之水的高毛利率

招股书中披露发行人的主营业务毛利率如上表所示,平均值值高达22.14%,发行人这一毛利率水平有可能让一众同行可比公司艳羡,招股书中也披露了发行人的毛利率和同行可比公司主营业务毛利率的比较情况,具体见下表:

从上表倒数第一、二行可以看出,发行人的毛利率始终优于行业平均值4到9个点左右,完全不输于行业内的龙头企业。发行人能取得如此成绩不简单,因为这些可比公司都是上市公司,有的直接是行业龙头,不说个个财大气粗,但在品牌、渠道、资源和知名度上不用想也知道比发行人占优很多,发行人凭自身“实力”硬是在招股书中跑赢了行业大佬。如果按照上文所述的按发行人财务数据计算的毛利率平均值高达39.06%,行业大佬们估计就是加倍努力也不一定赶得上发行人的水平。然而事实可能如此吗?未必……

对工业品而言高毛利率需要高技术、差异化或高附加值等因素支撑,支持发行人高毛利率的高技术肯定是没有的,否则发行人早跑到科创板上市了,再不济也是创业板上市,否则何必跑到主板甘冒小产品、小企业融大资的风险,这个前文已经分析过了。至于产品差异化,发行人生产的是一般工业品,基本不具有差异化操作的空间。

而高附加值方面,发行人“的确”做到了,发行人主要生产工艺就一道冲压,发行人用它的大金刀,冲压一刀砍下去,产品附加值增加22.14%(主营业务毛利率),如若发行人所使不是金刀焉能做到一刀下去增值22.14%,甚至是39.06%的?我们再结合发行人招股书中的硅钢片计价单位为吨,也即发行人的产品是按重量论吨卖,发行人的高毛利率犹如无源之水般存在。

再者如果只冲一刀的硅钢片生产就能产生如此之高毛利率,那么发行人的客户为何不自己冲压硅钢片,难道这冲一刀的技术、资金和人才门槛很高?还是需要胡一刀的胡家刀法?而招股书中也同时提到:“近20年来,国内外众多大型汽车零部件厂商、电机制造厂商、电气设备制造厂商、汽车整车厂在国内建设其生产基地,并将精密冲压铁芯生产等逐步外包”。如果冲压铁芯的毛利率如发行人招股书中描述的那么高,那国内外的众多大型汽车零部件厂商、电机制造厂商、电气设备制造厂商、汽车整车厂会将冲压铁芯外包吗?恐怕不会……

(2)金刀驸马冲床价值

上文中提到的发行人仅凭一道核心冲压工序,直接将发行人产品的附加值提高了22.14%-39.06%,那这一刀就非是金刀不可,仅凭这一刀发行人的冲压机就直接荣升为金刀驸马。为什么说发行人冲压机是金刀驸马呢?是驸马好解释,因为发行人冲压机生产的硅钢片主要用于新能源汽车这个超级风口,发行人的这个大腿傍的高且抱的妙,是驸马是因为发行人依附的这个巨大风口。

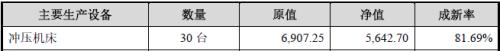

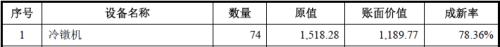

而发行人的冲压机是金刀,不止是一刀下去硅钢片产品增值22.14%-39.06%,还因为招股书数据显示发行人的冲压机单台价值不是一般高,而是到了让人无法理解之高。发行人披露的主要生产设备中的冲床数据如下表所示:

单位:万元

从上表中冲床原值6,907.25万元除以30台即可得出,发行人的单台冲床价格为230.24万元/台,什么概念呢?大概是相当于江阴市区一套156平米的5室2厅豪宅。如此极致价格的冲床能不是金刀?否则怎么对得起那一刀下去22.14%-39.06%的增值率。谁能想到发行人用如此豪的冲床却去生产招股书中论吨卖的硅钢片,发行人的经营决策思路不是一般人能想象的。不知道发行人是否还会按此价格继续采购这样的冲床,因为估值之家也想给发行人供货。而发行人的募投项目显示,发行人不但会继续购买,而且还是more and more的台数和价格,到时冲床采购究竟花落谁家,我们也很羡慕嫉妒。

冲床价格和发行人经营决策思路两个问题,我们花开两朵各表一枝,那么发行人的冲床单价真的可能值230余万元一台吗?当然发行人在招股书中可能巧妙避开了冲床的吨位等关键数据,但从招股书中披露的发行人硅钢片产品应用场景来看,发行人冲床的吨位肯定不会大,甚至可以认为是以小吨位冲床为主。而市场上公开数据显示国内上市企业沃得精机顶级80吨气动冲床JH21-80的报价才10万元/台左右,发行人冲床平均价格的零头就能买3台多,一台更是抵23台多,不知道发行人能否就冲床如此巨贵的道理从冲床、精度、吨位、智能化程度等方面说个子丑寅卯来。而同处江浙沪的另一家也在上交所主板IPO的铜材生产企业披露的冲床平均价格仅为20.52万元/台,具体见下表所示:

单位:万元

如果说这家企业的冷镦冲床已经是豪配了,那么发行人的冲床平均下来就是用令人咋舌的5公斤黄金所造,发行人冲床的金刀驸马名号着实不虚。

另一枝我们再说回发行人购置如此冲床的经营问题,那么发行人的决策思路是真的有问题吗,显然不是,我们再结合招股书中的递延收益信息……

6. 应收、应付异常挂账

(1)应收无法回款导致发行人资金枯竭

伴随发行人大规模的销售增长,发行人的应收账款出现了高企的状况,发行人披露的期末应收账款余额情况如下表所示:

单位:万元

从上表可见,发行人的应收账款从期初的1.33亿元增加到期末的4.08亿元,相较于发行人报告期内中总22.08亿元销售额以及年均6.31亿元销售额来说,这些应收账款可能也不太显大。但这些应收余额相对于发行人的经营活动产生的现金流量来说,这可是要了命的,因为发行人每期经营活动产生的现金流量净额分别只有为:5,394.43、-677.48、-12,745.98、1,837.08万元,可以说发行人资金流失游走在入不敷出甚至枯竭的边缘。而高企的应收余额又必然会牵连发行人的经营性应付项目,那么发行人在招股书中如何解决无法支付供应商货款窘境问题,主要是通过开具大量应付票据的方式。

(2)大量应付票据余额落不到实处

招股书披露的期末应付票据余额如下表所示:

单位:万元

招股书同时披露发行人的应付票据主要为向原材料供应商支付的材料采购款,但招股书在经营活动产生的现金流量章节中表明:“公司的供应商以大型钢厂及钢厂代理商为主,大型钢厂采购钢材一般为款清后发货”。我们据此又可以推断如此大额的应付票据就不是给大型钢厂的,只能是给钢厂代理商。而如此巨额的应付票据显然是哪些钢厂代理商所不能够承受的,因此发行人如此余额的应付票据并不能很好地落到各个代理商的实处。

发行人就如此巨大金额钢材采购为何要向钢厂代理商采购而不是直接向钢厂采购?难道这些钢厂代理商会白白为发行人提供转手贸易服务?显然不可能。可能有人会认为发行人利用应付票据向代理商大额购进钢材能减轻资金压力……但代理商既不是雷锋也不傻,为发行人承担的资金成本自然也要在发行人身上赚回来,而且不会白白为发行人服务。另一方面承兑汇票6个月后还是要兑付的,所以发行人找代理商大量采购钢材根本就是一笔不合算的买卖。既然是不合算的买卖发行人为什么又大肆采用,唯一可能解释就是诸如上述应付票据的金额是典型的虚假采购采购行为,而虚假采购作为收入造假的配套环节必不可少。

当然关于发行人可能虚假采购的问题,我们从前五大供应商处也能窥见部分端倪。比如2019年的第五大供应商无锡永腾达电机有限公司,该年度发行人向其采购无取向硅钢833.90万元,占当年采购总额比例为3.49%。首先从该供应商名称上看这家供应商应该是做电机相关业务的,为何转而大量向发行人供应钢材?而天眼查平台显示该供应商的参保人数仅1人。

再如2020年的第五大供应商上海北昌实业有限公司,该年度发行人对其采购冷轧板492.29万元,占当年采购总额比例为1.60%。而天眼查平台显示该供应商的参保人数也仅2人,实收资本更是才50万元。

纵览发行人的前五大供应商我们发现,发行人前五大供应商的稳定的规律是每年为2个国有钢企配3个钢贸商,不稳定的是前两年3个钢贸商的合计供货金额超过2个国有钢企,后一年半则3个钢贸商的合计供货金额又小于2个国有钢企,这3家钢贸商好像孙悟空的金箍棒,能根据发行人需要而变大变小。

7. 原材料数据内外不能印证

生产企业经营最核心的是原材料,企业创造的价值和资金循环均以原材料周转为载体,企业原材料数据涉及的相关信息广而深,我们通过研究发行人原材料数据后发现其原材料金额数据无法与发行人披露的采购总额相印证。

从会计科目结转原理出发,企业购进全部原材料在原材料账户借方累计,然后再通过贷方结转至生产成本、存货、主营业务成本等科目中去,并在部分科目中形成期末余额。依据此原理。我们根据发行人披露各原材料账户的发生额、期末余额以及成本比例数据,可以测算出发行人三个完整会计年度的账记原材料的借方发生总额,具体测算过程见下表:

单位:万元

从上表可见,发行人借方账记原材料的总金额为10亿元,这个数据我们可以理解为计入会计报表的原材料存货总金额。

我们再依据发行人披露的前五大供应商采购情况,可以测算出发行人完整三个会计年度的原材料存货的采购总金额,具体见下表:

单位:万元

从上表可见,发行人向所有供应商采购的原材料存货的总金额为12.52亿元。我们将二者进行比较就会发现,发行人在招股书中披露的原材料采购金额比计入到会计报表中的原材料金额多出了12.52-10=2.52亿元之多。

如果发行人计入会计报表的原材料数据没有问题,则发行人可能在招股书中虚报材料采购金额2.52亿元。如果发行人材料采购金额的数据没有问题,则发行人会计报表数据可能不真实。无论发行人属于哪种情况,这个恐怕只有发行人自己知道,当然华泰证券也可能知道,毕竟华泰证券是保荐人。估值之家认为是发行人虚报采购金额的可能性比较大,毕竟发行人的会计报表是经大华会计师事务所审计所背书过的。

8. 资产负债率低常

发行人披露的并表资产负债率与同行业可以公司比较情况见下表:

从上表可见,发行人除了报告期初的2019年度资产负债率高于所有可比公司,在随后的年度内策马奋追几乎每年一个台阶,到2020年度只落后于两家可比公司了,到2021年即实现了全线反超,其资产负债率成功实现绝杀,而在报告期末的2022年上半年末继续扩大全线反超的绝对优势。

可以说发行人只凭一款产品、一道工序即实现全行业的领先和反超,尤其是在可比公司是一众上市企业的情况下,这些可比公司经过股权融资已极大地先稀释了资产负债率的,而发行人是未经过公开股权融资的。如果我们按发行人最近的财务数据以及按招股书记载的募资金额到位测算,则发行人的资产负债率更会让行业内一众大佬追赶不急。发行人如此异常的资产负债率,华泰证券应该可谓是功不可没。

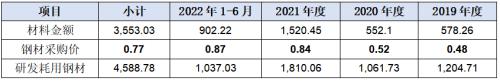

9. 研发费用支出拼凑痕迹明显

发行人披露的研发费用占收入比例情况,具体见下表:

单位:万元

上表经计算的发行人报告期平均研发支出比例为3.30%,而我们知道对于高新技术企业的研发支出比例要求,在收入大于2亿元的情况下,研发支出比例不能低于3%,发行人平均3.30%的比例刚好达线。尤其是上表可见的2022年上半年,发行人竟然直接3.00%了事,敷衍之势相当明显。

发行人由于产品单一,工艺简单,研发费用支出就更简单了,除了人工就是材料消耗,发行人披露的研发费用支出构成如下表所示:

单位:万元

发行人上表中研发人工金额我们不说,我们说下发行人研发费用构成的材料消耗,以发行人披露的研发耗用材料金额,我们再结合发行人的硅钢材采购价格,可以得出报告期内发行人研发耗用硅钢材的数量,具体见下表:

单位:万元、万元/吨、吨

从上表可知,发行人报告期内研发共消耗硅钢材4,588.78吨,平均年耗硅钢大概1,311.08吨,研发全年无休日耗硅钢3.59吨,相当令人惊奇。从发行人产品单一和工艺简单,如此巨量研发耗料是否正常,恐怕稍微有点工厂工作经验的人都能知道。

发行人拼凑研发费用痕迹太过于明显,那么发行人拼凑的研发费用来自何处,自然是生产成本,如此一来不但可以提高毛利率还能享受高企资格带来的福利,何乐而不为,任谁也不会拒绝吧。

与发行人拼凑研发费用相类似的是发行人报告期内大量拼凑专利,截止2023年1月31日发行人取得专利51项(其中发明专利4项、实用新型专利47项),但有27项是报告期内取得,占比约为53%,且全部为实用新型。

小结:发行人招股书中多处拼凑展示的乱花之势,实属业务单薄之无奈之举。而拼凑之下的诸多数据和逻辑不能自洽的多处疑点,则只能说明发行人的勇敢精神,无畏无惧的勇者气概。

浅草篇之没马蹄

1. 产能严重不饱和仍募资扩产

发行人披露的产能利用率情况如下表所示:

单位:吨

从上表可见报告期内发行人的产能利用率最低为21.16%,最高也才83.73%,报告期内的平均产能利用率仅为57.07%,如果我们排除前文所述的发行人可能收入造假的产量,则发行人的产能利用率还可能会进一步降低。在如此低的产能利用率下,不知发行人仍争取上市募资扩产是为什么……

2. 募投项目真实性存疑

发行人披露的本次上市的募投项目如下表所示:

单位:万元

上表中的第一个新能源车用驱动电机铁芯扩建项目,总投资金额为4.46亿元,而用于购置设备的投资金额却高达3.48亿元。我们发现发行人现有的机器设备原值1.68亿元已产生2.68万吨/年的理论产能,现有单位产能的设备投资额为6,268.66万元/万吨。而该项目投入设备3.48亿元,而增加产能才3万吨/年,我们姑且不说发行人投产后这5.68万吨的产能发行人能否消化得掉的问题,但经计算的新投项目的单位万吨产能的设备投资额为1.16亿元/万吨,单位产能的投资效率比原来几乎下降了近一半,可能发行人认为反正花的是广大投资者的钱,不心疼。

至于上文中分析过的发行人冲床的单位价值过高的问题,从本项目的募投设备清单来看,还有愈演愈烈之势,发行人披露的冲床生产线采购价格如下表所示:

单位:万元

从上表可以看出,发行人购置的冲床设备最低从350万元/套起到最高1,700万元/套,发行人不求最好但求最贵,哪个贵就买哪个,可能几乎是不计成本的,反正将来花的是股民的钱,而如此豪华的设备仍然是用于生产论吨卖的只一道冲压生产工序的硅钢片,甚是可惜。

在该设备的清单中发行人披露的中大型加工中心的单价也才95-185万元,两相比较之下,发行人的冲床设备含金量实在是太高,甚至高到该项目的真实性存疑。当然我们也不知道发行人在该项目中购买中大型加工中心和大量购买丝切割机以及磨床等何用,估值之家推测应该是生产冲压模具所用。说到发行人所谓的冲压模具,则不得不说下发行人上述募投项目中的第二个精密冲压及模具研发中心项目。

精密冲压及模具研发中心项目发行人拟募投总额6,740.33万元,而其中3,228.20万元用于购买设备,但第一个项目中已经大量购置了线切割机和磨床等制模设备了,发行人不辞辛苦地如此重复建设,就不怕模具的产能会严重浪费吗?

至于发行人第三个募资项目,发行人豪气地表示要补充流动资金2亿元,我们想说的是发行人把应收账款催收催收就足以盖过该要补充的流动资金了。

发行人为何在募投项目上如此大手笔的出手阔气?发行人不顾产品简单、生产工艺简单的事实,却要如此大手笔融资,究其原因恐怕还是发行人选择上主板的缘故,上大板就不可能融小资,否则会被同行所笑话或被交易所怀疑动机不纯。既然要融大资那么就什么贵买什么,有项目上项目,没项目就上补充大额充流动资金。华泰证券为发行人度身定制的上市计划差点就完美到让人无可挑剔。

小结:尽管发行人在招股书中将募投项目描述得春风得意马蹄疾,但发行人如此浅草应该不能也不适合没马蹄。

综上所述:华新精科搭新能源汽车行业风口便车,仅凭一种简单产品、一刀冲的生产工序,在华泰证券的浓墨重彩、大书特书之下就要闯关上交所主板,这一刀绝对称得上《雪山飞狐》中的胡一刀,从华新精科业务规模上看也许其可能更适合上创业板,其招股书的风格也更像为科创板准备的,但在华泰证券的佑护之下毅然决然向主板发起冲锋。而从上文中所发现的华新精科种种异常来看,华泰证券为了保荐业务而对广大潜在投资者不负责任的做法可能缺道,因为老子有云:“有道无术,术尚可求。有术无道,止于术”,当然这句话对发行人也同样适用。