财联社3月10日讯(编辑 张伟)3月9日,花样年控股集团有限公司(以下简称花样年)发布公告称,公司、债券持有人小组及其他有关各方于2023年1月13日订立的重组支持协议,生效日期为2023年3月9日。公告并表示,公司将向参与债权人及持有合格参与债务的人士以现金支付同意费,金额等于参与债权人于同意费截止日期持有合格参与债务的本金总额0.1%。

据了解,1月13日,花样年公布,已与发行本金总额为40.18亿美元的若干主要债券持有人取得进展,就境外债务的重组条款达成一项协议。重组预期将使花样年13亿美元的总计息及债务性质负债股权化,达到境外债务大量去杠杆化;同时,通过增量资金对现有票据进行回购。

于建议重组后,花样年境外债务的到期期限将由2022年12月延长2至6.5年,概无境外债务的到期日早于2024年12月。作为建议重组的其中一环,债权人亦将获得八个系列的新美元计值票据,到期日为2024年12月至2029年6月。于初始的实物支付期后,新票据的现金利率将介乎5.0%至8.0%。

花样年称,该两年期间对于确保本集团若干建设项目的成功交付至关重要,境外债务的现金利息开支亦将于该两年期间内大幅减少,从而将提高公司现金与短期债务比率。

溯源

2021年9月29日,标普再次下调评级,将花样年的长期发行人信用评级和债务发行评级从“B”下调至“CCC”,并将上述评级列入负面信用观察名单。有关花样年流动性的传闻此前已经在市场上发散,不过9月20日,花样年曾公告称,截至当日公司发行已到期离岸优先票据概无逾期还款,且公司经营情况良好,运营资金充裕,不存在任何流动性问题。

同样在实质违约发生前,花样年携旗下上市物企彩生活发布短暂停牌公告,拟33亿元“甩卖”物管板块核心资产邻里乐100%股权,且已与碧桂园服务就收购一事达成合作意向。

然而2021年10月4日,花样年公告无法如期偿付2.06亿美元债,构成实质性违约,超出市场预期。随后花样年股价下跌,旗下境内债“19花样02”盘中两次临停,跌幅达54.16%。

据媒体此前报道,花样年创始人曾宝宝10月8日发布公司内部家书回应,“9月29日凌晨,公司遭遇‘黑天鹅’事件,标普突然大幅下调公司评级,致使公司境内外融资交叉严重受限,流动性出现阶段性紧张。”

不过,事实上,花样年在2021年9月连续经历了三大国际评级公司不同程度的下调评级。9月29日,中诚信国际也发布将花样年评级展望调整为负面的公告。

2021年12月,花样年官微发布长文,董事局主席潘军发声,“这次暴雷的起因是海外债,规模也比较大,超过40亿美金,接近260亿人民币”,“境内的信用债,规模60多亿,我们吸取了境外债的教训,最终还是取得了展期、取得了大家的谅解。截至2021年12月3日,两只境内债获得展期,没有出现境内公开市场违约事件。”

半年后,花样年等来了粤民投。2022年4月,花样年公告,表示与粤民投另类私募基金管理(珠海横琴)有限公司(以下简称“粤民投”)签订重组及投资顾问服务协议,聘请其为重组及投资顾问、并作为潜在战略投资人协助方案落实。

前述境外债重组方案正是粤民投进入后取得的一个突破性进展。重组方案将通过债转股、回购及注销部分票据降低债务负担,剩余境外债务采取展期降息方式以时间换空间。

在此次重组方案中,花样年筹资渠道初步披露了配股,粤民投注入的1亿美元借款,以及控股股东曾宝宝提供的0.15亿美元借款等。

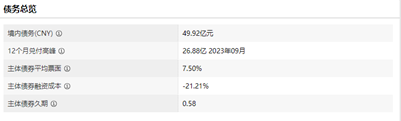

截至目前,wind数据显示,其境内发债主体花样年集团(中国)境内债已有5只展期,余额64.47亿元。当前境内债余额49.92亿元。

(数据来源:wind)

债转股频现

以股抵债方案近年频频出现在房企化险的身影中。今年1月23日,首个对境外债实施“以股抵债”的华夏幸福(600340)重组方案取得英格兰及威尔士高等法院裁决通过。

据悉,华夏幸福重组方案中,债权人可以依照自身需要,在享有“兑抵接”债权人30%现金兑付及16.7%信托受益权抵债的基础上,对剩余53.3%的留债部分按照10%一档,自主选择一定比例的留债及“幸福精选”平台股权以股抵债,从而确定最适合自身情况的清偿方案。

据乐居财经报道,恒大也向债权人提供了以股抵债方案选择,通过新发行可转债等混合型证券,将一部分债务转为中国恒大H股以及恒大汽车和恒大物业的股份,剩余债务通过分期支付展期。不过,随后消息称,恒大并未与债权人达成协议。

而近日,有消息称,在融创中国的境外债重组方案中,融创提到或将通过发行新的美元票据来置换现有的票据,债权人还可以申请债转股。

债转股方案可以去杠杆,降低公司资产负债率,不过,对出险房企来说,债转股方案是否被债权人接受,需要多方面考量。

尽管房企在美元债市场才刚刚开始尝试以股抵债,但其实境内市场中将债权转为股权、债权人转为股东的做法,由来已久。

2016年10月,国务院发布《国务院关于积极稳妥降低企业杠杆率的意见》(国发〔2016〕54号)及附件《关于市场化银行债权转股权的指导意见》,标志着市场化债转股的开端。不过,值得注意的是,此处的债转股指的是将商业银行、金融资产管理公司等机构将对企业的债权转为股权,从债权人转变为股东的过程,债权人有所限定。

(责任编辑:王治强 HF013)